中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-17 15:00:28作者:无忧百科

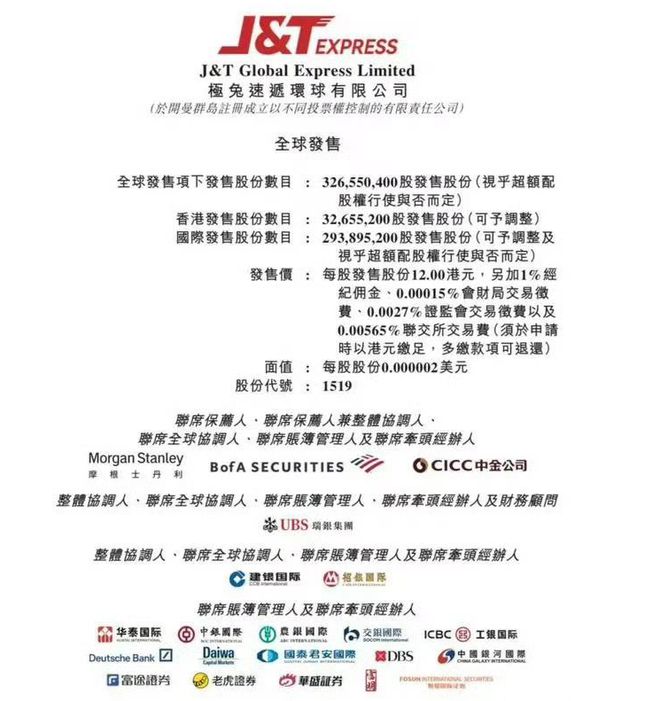

双11将至,极兔的上市也进入冲刺期。10月16日~19日,极兔正式开启招股,将全球发售3.266亿股份,其中,约3265万股(10%)在香港进行公开发售,2.94亿股(90%)将作为国际发售。发售价将定为每股12.00港元,照此计算其股份市值约为1057.5亿港元,高于同在港股的京东物流。据悉,B类股份将于10月27日正式在港交所交易,股份代号1519。

在首次公开发售前,极兔的投资者群体包括腾讯、博裕、ATM、D1、高瓴、GLP、红杉、顺丰速运、Dahlia、SAI Growth及招银国际。基石投资者名单显示,博裕资本、红杉资本、顺丰、淡马锡、腾讯、高瓴投资等合计认购金额总计近2亿美元。

极兔招股书显示,经扣除承销佣金及公司就全球发售已付及应付的其他估计开支并假设超额配股权未获行使,将自全球发售获得募集资金净额约35.3亿港元。其中约30%将用于拓宽物流网络,升级基础设施及强化极兔在东南亚和其他现有市场的分拣及仓储能力及容量;约30%将用于开拓新市场及扩大我们的服务范围;约30%将用于研发及技术创新;及10%将用作一般企业目的及运营资金需求。

最新数据显示,今年上半年,极兔在中国处理了64.46亿件包裹,同比增长15.1%,市占10.8%。截至2023年6月底,极兔共拥有104个区域代理及约8700个网络合作伙伴;在全国运营超过18600个揽件及派件网点。

资料显示,极兔速递起源于东南亚,创立于2015年,2020年起进入中国市场。根据第三方机构统计,按2022年包裹量计,极兔全球年包裹量达146亿,为东南亚排名第一的快递运营商。于业绩记录期,极兔的东南亚业务一直在产生利润,预计会保持稳健的利润率。

南都记者注意到,在中国市场,极兔通过2021年12月收购百世快递中国完成网络整合,此后其在中国的服务质量和市场份额出现一定波动,若干资产(包括转运中心、设备及车辆)出现若干冗余。因此,于业绩记录期,极兔的中国业务产生了毛损及经营亏损,一定程度上抵消了东南亚的毛利及经营利润。

在财务数据方面,据招股书披露,2020年~2022年,极兔进入中国市场以来,总收入分别为15.35亿美元、48.52亿美元、72.67亿美元。分别产生净亏损6.64亿美元、净亏损62亿美元及净利润16亿美元。招股书将过往亏损归因于在中国的业务有关的毛损、扩展跨境业务的投入,以及可转换优先股的公允价值变动带来的非经营性亏损。2022年扭亏为盈主要由于按公允价值计入损益的金融负债的公允价值收益。

2023年上半年,极兔收入40.30亿美元,同比增长18.45%;净亏损6.67亿美元,同比由盈转亏。非国际财务报告准则下的经调整亏损为2.64亿美元,同比减亏36.8%,经调整EBITDA为0.39亿美元,同比扭亏为盈。同期,极兔录得毛利1.94亿美元,毛利率提高至4.8%。招股书解释称,这主要得益于全球运营的网络效率和规模经济。

“受以股份为基础的付款及薪酬开支、财务成本以及其他销售、行政及一般开支影响,我们将持续产生大量非经营性开支,故预计2023年的经营业绩将继续录得净亏损。”招股书称,“长远来看,为了继续实现收入的潜在增长及盈利能力,我们计划进一步提高我们的包裹量及市场份额,保持灵活的定价策略,控制成本、收窄毛损以及提高利润率;及提高经营杠杆。”

2023年7月~9月,极兔的全球包裹量保持增长。据招股书透露,7月、8月及9月,极兔在东南亚的平均单日包裹量(即某月平均包裹数量除以该月天数)分别为970万件、1050万件及1040万件;在中国的平均单日包裹分别达4390万件、4600万件及4890万件,2023年8月的市场份额为12.4%。同期,在新市场的平均单日包裹分别达80万件、80万件及80万件。

采写:南都记者 傅晓羚