中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-20 17:46:34作者:无忧百科

原创首发 | 金角财经

作者 | 塞尔达

通过“拼盘”成为世界巨头的安踏,最近看中了瑜伽裤。

10月16日,安踏体育发布公告称,该公司旗下一家间接全资子公司10月13日与MAIA ACTIVE所属公司玛伊娅服饰(上海)有限公司(下称“玛伊娅服饰”)的多个股东达成协议,将收购其75.13%的股权。收购完成后,玛伊娅服饰将成为安踏间接非全资拥有的子公司。

安踏在公告中表示,MAIA ACTIVE在瑜伽服品类方面已形成一定市场影响力,建立了消费者品牌心智,并具备未来增长潜力。而安踏在品牌运营、零售管理、供应链管理方面的能力,能帮助MAIA ACTIVE发展其在中国市场的竞争优势。

安踏认为,此次收购对公司旗下女性业务板块是一个很好的补充,将进一步强化其产品组合。

从外部因素上看,近两年,凭借着一条千元瑜伽裤,Lululemon以不小的速度崛起,让市场看到了女性运动消费市场的潜能,安踏此举算是填补了自身的“短板”。

从内部因素上分析,则是安踏需要谋求新的增长点,在安踏追赶以及超越世界巨头的宏大叙事里,收购是至关重要的一环。FILA、迪桑特、始祖鸟、萨洛蒙等众多品牌,无一不是收购得来的。

在FILA等品牌出现高增长的同时,安踏主品牌却在“拖后腿”,这让市场担忧安踏靠收购拉动增长的模式将出现“断档”,据安踏半年报显示,今年上半年,安踏主品牌的营收增速从上年同期的26.3%下滑至6.1%。

此时的安踏,可能比以往更加迫切地寻找“下一个FILA”。

收购“翻车”品牌

玛伊娅服饰于2016年成立,旗下品牌MAIA ACTIVE主营面向亚洲女性的运动服饰,以瑜伽服为核心单品,产品价格带在300-500元之间。

资料显示,2016-2022年,MAIA ACTIVE销售额年平均增长率为167%,到了2022年,销售额达到了4.8亿元。

与多数国货新消费品牌路径相似,MAIA ACTIVE也是从线上电商渠道起家,后于2019年5月开始布局线下。

截至目前,MAIA ACTIVE在全国有40家门店,均分布在一二线城市。资料显示,截至2023年5月底,线下门店平均坪效近5500元,最好的店铺坪效能达到15000元。

MAIA ACTIVE高速成长的背后,同样离不开资本的助推。

公开信息显示,2017年7月,该品牌获得来自动域资本、达泰资本的首轮融资,次年再获来自中国健腾体育产业基金的pre-A+轮融资;

至2018年7月,红杉中国、华人文化等投资机构参与其A轮融资,投资金额合计约4000万元;

2019年获领之丰创投A+轮融资,2020年获华创资本B轮融资,2021年再获百丽国际C轮融资,后两笔均金额近亿元。

不过,在看起来一帆风顺时,MAIA ACTIVE在今年却因公关灾难翻车。

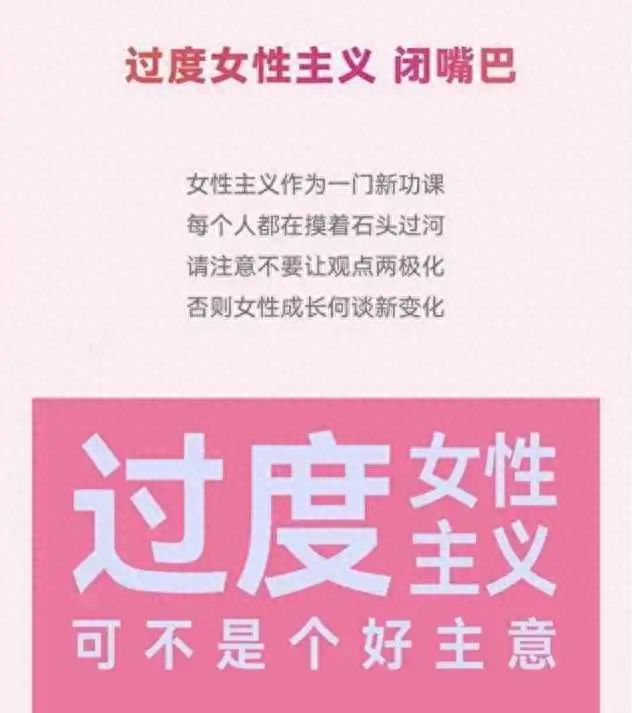

在今年“三八”妇女节,MAIA ACTIVE官方微信推送了一则名为《这个38,闭嘴巴》的文章,文中有多张配文“过度女性主义可不是好主意”“没事搞对立,真是没纪律”的图片,并以“过度女性主义闭嘴巴”“性别分子闭嘴巴”为小标题。

作为一家客群定位为女性的品牌,MAIA ACTIVE的推文引发不少争议,被质疑“污名化女性”,社交平台上也出现关于其“营销翻车”“踩雷”“退货”等字词,甚至连中国妇女报都忍不住发文评论:“蹭妇女节热点,干侮辱妇女之事,令人愤怒!”

随后,MAIA ACTIVE删除了文章,并发布致歉信道歉。

但品牌的致歉并不能迅速化解这场舆论危机,致歉推文的评论区依然引发了新一轮的声讨。

“一个面向女性的品牌,到底谁给你定义‘过度’的权力?看看周围就知道这个度还远远没有达到。”有微信用户在该致歉信下方留言。

在微博等社交媒体上,有用户晒出了自己要求品牌旗舰店订单退货的截图,作为MAIA ACTIVE的消费者,她将自己的感受形容为“像被刺了一样”。

现在看来,MAIA ACTIVE口碑扭转尚需时间,需要安踏花大力气构建一个全新的品牌故事。

“拼盘”巨头

收购MAIA ACTIVE,是安踏借助资本进行扩张的缩影。

2009年,安踏收购意大利运动时尚品牌FILA,助后者开拓国内市场。

安踏将FILA在国内市场定位为高端运动时尚,采取了进驻高线城市大型商场的渠道策略,踩中了介于运动和休闲之间的市场空白。

随后,FILA在收购五年后的2014年扭亏,此后保持高速增长。2023年上半年,FILA实现营收122.3亿元,占安踏营收比例超过4成。

一位纺织服装行业研究员对媒体表示:“收购FILA对安踏助力非常大,看到FILA过去十几年在中国市场的成功,安踏其实已经摸明白自身品牌发展的路径。这些国外运动品牌发展至今大多数经历了数十年甚至上百年的时间积淀,国内品牌短时间内难以企及。收购则提供了一个弯道超车的机会。”

在FILA的成功基础上,安踏从2016年起继续收购扩张,相继买下法国冬季运动品牌迪桑特(Descente)、韩国户外品牌可隆(Kolon Sport)等,并从芬兰人手中将加拿大高端户外品牌始祖鸟(ARCTERYX)的母公司亚玛芬(Amer Sports)收入麾下,此外还有法国越野装备品牌萨洛蒙(Salomon)、美国网球装备品牌威尔胜(Wilson)等国际知名品牌。

安踏的海外收购作风向来果断坚决。收购FILA时耗资的6.5亿港元,约等于2008年全年利润的三分之二,收购亚玛芬更被市场形容为“蛇吞象”。

通过进取的并购,安踏已经从一家中国市场的本土公司,成长为拥有众多国际知名品牌的跨国公司,并具备了挑战世界巨头的实力。

2020年,安踏全年净利润达51.62亿元;阿迪达斯同期全年净利润约为33.14亿元。2021年6月底,安踏的总市值超过阿迪达斯,跃居全球运动品牌第二。

来到2022年,安踏营收同比增长8.76%至536.51亿元,超越耐克中国514.2亿元的销售额,远高于李宁的258.0亿元和阿迪达斯在大中华区的236.0亿元销售额。

安踏安踏“FILA模式”的成功,也让业内竞争对手谋求复制。

2019年,特步确立多品牌战略,接连收购了登山鞋品牌迈乐(Merrell)、跑步鞋品牌索康尼(Saucony)以及专业运动鞋品牌盖世威(K-Swiss)三个美国运动品牌;中乔体育在2020年收购英国足球用品品牌茵宝的大中华区业务;贵人鸟2016年买下了美国篮球装备品牌AND1。

针对国内体育品牌收购潮,体育行业咨询公司关键之道CEO张庆指出:“中国运动鞋服市场顶多容下三五家综合性品牌。头部市场份额已被瓜分得所剩无几,但在细分领域仍有增长空间。”

迫切寻找新增长引擎

多品牌“拼盘”虽然能迅速提升规模,但挑战也随之而来。

安踏通过收购扩大规模的方式开始出现疲态,甚至被诸多业内竞争对手效仿的案例——FILA也在经历多年高速发展后显露颓势。

事实上,2021年三季度以来,FILA增速就开始明显下滑,2022年更出现负增长,全年营收215.2亿元,同比下滑1.4%,毛利率也大幅下滑4.1个百分点。

尽管今年上半年,FILA营收增长复苏至13.5%,但要知道在疫情前的2019年,该品牌的营收增速高达73.9%,远超同期主品牌安踏的21.80%。

这一方面自然是受疫情冲击。据财报,FILA在2022年因疫情关闭了70家门店,约占其门店总数3.4%。

同时,FILA增长失速也有自身问题,它的时尚属性决定了它不如运动品牌稳定,存在一定的周期特性。

由于安踏给自己的定位是多品牌管理公司,这意味着在FILA增长放缓甚至倒退之际,安踏开始需要迫切地寻找“下一个FILA”。

因此,安踏后续收购的迪桑特、可隆,以及亚玛芬等品牌,均被安踏视为“下一个FILA”。

其中,亚玛芬尤其被安踏寄予厚望。这是一家世界顶级体育用品公司,总部位于芬兰赫尔辛基,旗下品牌包括萨洛蒙、始祖鸟、壁克峰、阿托米克和威尔胜。

2019年,安踏联合方源资本、Anamered Investments及腾讯以约46亿欧元的总价对亚玛芬体育进行收购,交易规模约26亿欧元。其中,安踏斥资15.43亿欧元持股57.85%,成为这家国际高端户外运动品牌的第一大股东。

“这是我从创业到今天,所做的份量最重的一次决定。”安踏集团董事局主席兼CEO丁世忠在收购亚玛芬之际表示。

但这笔交易给安踏带来不小的财务压力,它的资产负债率从2017年的24.71%上升至2020年的50.21%。

今年9月份,有媒体报道称,亚玛芬已秘密在美国申请IPO,并计划于明年初上市。此番上市,预计将募集10-30亿美元;若上市成功,这家坐拥不少高端运动品牌的企业估值可达100亿美元,折合人民币则超过720亿元。

不过,上市并不意味着安踏在亚玛芬的收购上获得了成功。

“安踏想在这个节点推亚玛芬上市可能有以下两方面因素考虑。一方面是之前巨额收购利用了杠杆加上亚玛芬前几年一直亏损,安踏有一定的负债压力;另一方面是,亚玛芬旗下品牌如始祖鸟等在国内刚刚打开市场,安踏需要资金进行下一步扩张。”有分析人士表示。

目前来看,安踏依然在艰难地消化亚玛芬巨额亏损带来的负面影响。

2019-2022年,亚玛芬母公司AS Holding(安踏合营公司)净利润分别为-10.92亿元、-11.4亿元、-1.54亿元和0.28亿元,在几年巨亏后才实现了一点微利,盈利基础依然十分薄弱。

至于安踏其余品牌,更是远远未成气候。2023年中报显示,今年上半年,安踏“所有其他品牌”实现营收32.46亿元,占安踏总收入比例仅略超10%。

纵观安踏的发展历程,收购FILA可谓一个重要的转折节点,正是凭借对这一时尚运动品牌有效的DTC运营,安踏摆脱既有品牌的限制,在一众国产运动品牌中脱颖而出。

但无论是FILA的增长呈现颓势,还是亚玛芬历经多年巨亏后才勉强实现微利,都无法消除市场对安踏靠收购拉动增长将出现“断档”的担忧。

因此,安踏正迫切地为整个集团重新寻找新增长引擎,哪怕是一个“翻车”的瑜伽服品牌。

参考资料:

财新《加码女性业务板块 安踏收购一国产瑜伽服品牌》

财新《竞逐“国潮”》

节点财经《亚玛芬上市,安踏关键一役》

第一财经杂志《一家专做女性产品的品牌,为何还是在妇女节营销上翻车了?》